- Техническая поддержка: +7 (495) 247-58-58

- Учебный портал

Прогноз развития металлургической отрасли России до 2024 года

По данным Минэкономразвития отечественная металлургическая промышленность стоит в фазе модернизации. Каковы тенденции развития металлургической отрасли до 2024 года?

Публикация актуальная для слушателей курсов повышения квалификации по направлениям:

Чёрная металлургия в 2017 году

По итогам 2017 года производство готового проката черных металлов составило 60,9 млн. тонн и выросло на 0,7 %, стальных труб – 11,0 млн. тонн (на 4,5%). Ключевым сдерживающим фактором развития мировой чёрной металлургии является значительный объем избыточных мощностей (по оценке аналитиков, порядка 600 млн. т).

При этом следует отметить, что мировой лидер по производству стали – Китай (КНР), который выплавляет более 50 % общемирового производства стали, в рамках реализации правительством государственной программы КНР по сокращению избыточных мощностей в металлургии и ужесточению экологических норм закрыл ряд производств общей мощностью порядка 120 млн. тонн, что снизило мировое предложение стали и несколько укрепило позиции российских металлургов.

Мировое производство стали в 2017 году и место российской металлургии

В 2017 году мировое производство стали, по оценкам экономистов World Steel Association (WSA), выросло относительно 2016 года на 5,2 % и составило 1 693,1 млн. тонн. Средний уровень загрузки мощностей в мировой металлургической промышленности оказался в декабре 2017 года на самой низкой отметке с декабря 2016 г. – 69,5 %, по итогам 2015 года – 69,7 % против 79,7 % в 2010 году.

В Российской Федерации средняя загрузка сталеплавильных мощностей в рассматриваемом периоде составила 84,9 % (данные Росстата за 2017 год без учета нержавеющей и легированной стали), 82 % и 77 % соответственно. Таким образом, в Российской Федерации уровень использования производственных мощностей значительно выше среднемировых значений.

Доля производства российской стали составляет около 4,2 % от общемирового производства (снизилась на 0,1 п.п. относительно 2016 года). При этом количество антидемпинговых исков, возбуждаемых против российских металлургов, возрастает.

Экспорт российской стали в 2018 году

Экспорт стали из Российской Федерации в значительной мере подвержен влиянию тарифной политики стран – потребителей металлопродукции. Так, в конце апреля 2017 г. президент США Дональд Трамп распорядился начать проверку влияния импорта стали на национальную безопасность. В результате указанной проверки было подписано распоряжение о введении тарифов на ввоз стали и алюминия в США из всех стран (в отношении России введено с 23 марта 2018 г., пошлина на сталь составляет 25 %).

17 июля 2018 г. Европейская комиссия ввела временные антидемпинговые пошлины в отношении импорта из всех стран 23 видов стальной продукции (предметом расследования изначально были 28 видов стальной продукции), включая стальной прокат, трубы и др. Следует отметить, что доля поставок отечественной металлопродукции в США составляет 8 %, а в страны ЕС – 25 %.

Экспорт стальных труб традиционно составляет около 13-14 % от производства или порядка 1,2-1,3 млн. тонн. В связи с реализацией международного трубопроводного проекта Nord Stream 2 и поставками труб для нанесения утяжеляющего покрытия в Финляндию экспорт стальных труб в 2017 г. составил 2,1 млн. тонн или 19,4 % от производства. По окончании контракта, связанного с обетонированием труб в Финляндии, можно предположить, что экспорт стальных труб (в том числе и ТБД в страны ЕС) не превысит среднего уровня поставок прошлых лет (до реализации проекта Nord Stream 2) и в дальнейшем будет расти в соответствии с ростом мировой экономики.

Внутренний рынок чёрной металлургии

Производство черных металлов и стальных труб в России характеризуется устойчивой конкурентоспособностью на внутреннем рынке. Российские производители занимают доминирующее положение на внутреннем рынке.

Потребности российского рынка практически полностью (порядка 90 %, 2017 г. – 86 %) покрываются за счет стального проката и стальных труб (порядка 95 %, 2017 г. – 93,5 %) отечественного производства. Вместе с тем по отдельным позициям отечественные металлурги не обеспечивают потребности внутреннего рынка.

К последним относятся, прежде всего, прокат из листовой и сортовой нержавеющей стали, прокат с защитными покрытиями, некоторые виды стальных труб с пенополиуретановой изоляцией, а также трубы для добычи нефти и газа с премиальными резьбами, ферросплавы на основе марганца, некоторые виды метизов.

План по импортзамещению в чёрной металлургии

Минпромторгом России разработан и приказом от 31 марта 2015 г. № 652 утвержден план мероприятий по импортозамещению в отрасли черной металлургии Российской Федерации, в который включены вышеперечисленные направления по импортозамещению. В среднесрочной перспективе ожидается, что доля импортных поставок во внутреннем потреблении будет сокращаться за счет ввода и освоения, в том числе и импортозамещающих, современных мощностей.

По итогам января-июня 2018 г. темпы роста производства основных видов продукции черной металлургии (прокат и стальные трубы) выше уровня прошлого года обеспечиваются за счет экспорта (прокат – 103,3 %, стальные трубы – 112,1 %), при этом следует отметить, что восстановление спроса на внутреннем рынке до уровня прошлого года (расчетно, без учета складских запасов) не произошло. Так, внутреннее потребление стального проката находится на уровне 99,8 % к соответствующему периоду прошлого года и стальных труб – 99,2 % соответственно.

По итогам 2018 года можно ожидать, что производство проката составит 61,5 млн. тонн или 100,9 % к уровню прошлого года (экспорт – 28,0 млн. тонн или 100,3 %, импорт – 5,5 млн. тонн или 101,4 % при внутреннем потреблении 39,0 млн. тонн или 101,4 %).

Производство стальных труб составит 11,1 млн. тонн, или 97,0 % к уровню прошлого года (экспорт – 2,0 млн. тонн или 93,4 %, импорт – 0,52 млн. тонн или 72,3 % при внутреннем потреблении 9,6 млн. тонн или 96%).

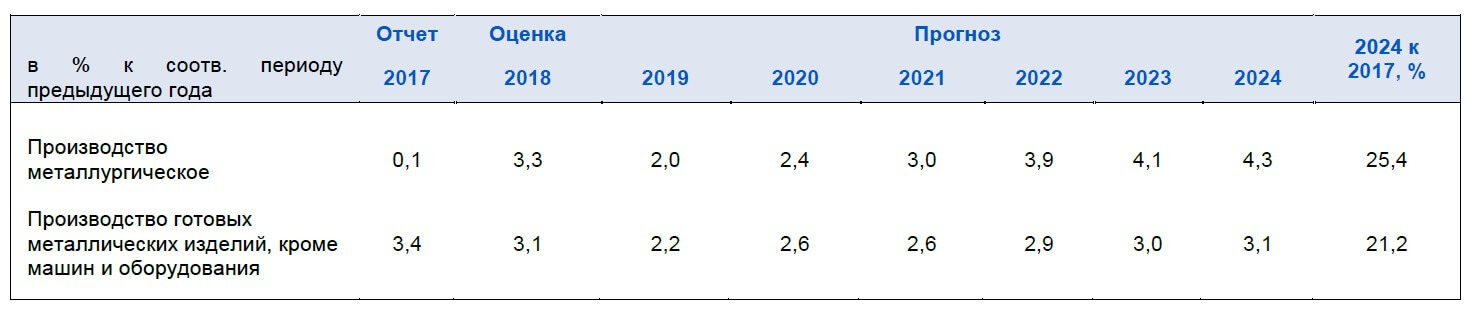

Цветная металлургия России до 2024 года

Индекс производства цветных металлов в 2017 году составил 97,5 %. Развитие отрасли в 2017 году определялось двумя разнонаправленными факторами. С одной стороны, наблюдалось сокращение внутреннего спроса на цветные металлы со стороны строительного комплекса (его доля во внутреннем потреблении 30 - 40%) и высокотехнологичных секторов экономики (в первую очередь автомобилестроения). С другой стороны, сохранились на прежнем уровне или незначительно выросли объемы экспортных поставок меди и изделий из нее, свинца, цинка, никеля и титана. При этом наблюдалось снижение экспортных поставок алюминия и изделий из него.

Рост цветной металлургии в 2018 году

В январе-июле 2018 г. производство цветных металлов выросло на 1,7 %. Рост производства обусловлен в основном увеличением производства первичных металлов (алюминия, меди, свинца, цинка, магния, кобальта и титана) при существенном снижении объемов производства продукции с высокой добавленной стоимостью.

По итогам первого полугодия 2018 года рост экспортных поставок наблюдается по алюминию и изделиям из него (112,1 % к уровню 2017 года), по меди и изделиям из нее (110,5 %), по никелю и изделиям из него (101,5 %). Объемы импорта основных цветных металлов в общем объеме производства не велики (6-7% для изделий из меди и алюминия и менее 1,0 % для никеля и изделий из него).

В среднесрочной перспективе не ожидается существенного роста объемов производства цветных металлов, при этом долгосрочное развитие отечественного металлургического комплекса будет зависеть от эффективности программ компаний по реструктуризации и модернизации действующих производств.

Инвестиционная политика компаний отрасли в прогнозный период будет достаточно активной и в основном будет направлена на завершение начатых крупных проектов, особенно по развитию сырьевой базы и глубокой модернизации действующих мощностей с акцентом на решение экологических проблем и улучшение условий труда.

Модернизация металлургической промышленности

В настоящее время осуществляется крупная программа по модернизации алюминиевой промышленности Российской Федерации, в результате которой уже были закрыты и выведены из эксплуатации устаревшие мощности на Богословском, Волгоградском, Волховском, Новокузнецком и Уральском алюминиевых заводах. Ведется работа по их перепрофилированию.

Намечено строительство второй очереди Богучанского алюминиевого завода (пусковая мощность 147 тыс. тонн в год, пуск планируется на 2019 год), строительство другого завода – Тайшетского, продолжается, однако сроки ввода мощностей по производству первичного алюминия перенесены за 2020 год, на 2020 год запланирован пуск анодного производства.

На второе полугодие 2018 года намечается пуск второй очереди крупного прокатного комплекса по производству широкоформатного листа на ОАО «Каменск-Уральский металлургический завод», объем инвестиций оценивается в размере 45 млрд. рублей.

В среднесрочной перспективе намечено завершение модернизации мощностей ОАО «ГМК «Норильский никель», вместе с тем сохранится имеющаяся кооперация по производству рафинированного никеля на мощностях компании в Финляндии.

Ведется создание новых обрабатывающих центров в особой экономической зоне «Титановая долина», осуществляется техническое перевооружение заводов по обработке цветных металлов и дальнейшее развитие сырьевой базы. Начата реализация программы по формированию в Российской Федерации промышленности по производству редких и редкоземельных металлов.

Читайте также:

- Росреестр обобщил показатели эффективности работы кадастровых инженеров

- Приём и учёт уведомлений в Ростехнадзор меняется

- Новые правила охраны труда на автотранспорте

- Ростехнадзор готовит изменения в Положение о лицензировании маркшейдерских работ

- Профстандарт "Работник по учету электроэнергии"

- Приказ Минэнерго от 3 августа 2018 года №630

- Приказы Ростехнадзора в 2018 году

Популярные статьи в категории:

Остались вопросы?

Оставьте заявку и наш менеджер перезвонит вам

— Оставляя заявку, Вы соглашаетесь с правилами конфиденциальности

Идет набор в заключительную группу с выдачей мед. сертификата в 2020!